코로나19 이후 자영업자들의 대출(사업자대출+가계대출) 규모가 1000조원을 넘어선 것으로 집계됐다. 지난 3일 서울의 한 시장에서 손님을 기다리는 상인들 모습. 연합뉴스

“대부업까지 가긴 싫은데 대출 나오는 곳 어디 없나요?” 지난해 12월 카페를 오픈한 A씨가 최근 자영업자 온라인 커뮤니티에 남긴 글이다. 기존에 전세자금 4000만원을 포함해 7000만원가량 대출이 있는 데다 매출은 적다 보니 중금리인 저축은행 사업자 대출도 불가능한 상황이라면서다. A씨는 “2000만원 정도만 있으면 자리 잡을 확신이 있는데 이럴 땐 어떻게 해야 하느냐”며 막막함을 호소했다.

지난해 자영업자 대출이 1000조원을 돌파한 가운데 대출자 10명 중 4명은 ‘비은행’에 손을 벌린 것으로 나타났다. 신종 코로나바이러스 감염증(코로나19) 사태에 이은 고금리 한파에 매출은 줄고 빚만 불어난 자영업자들이 은행 대출이 막히자 제2·제3금융권으로 내몰리고 있는 것으로 풀이된다.

그래픽=김영옥 기자 yesok@joongang.co.kr

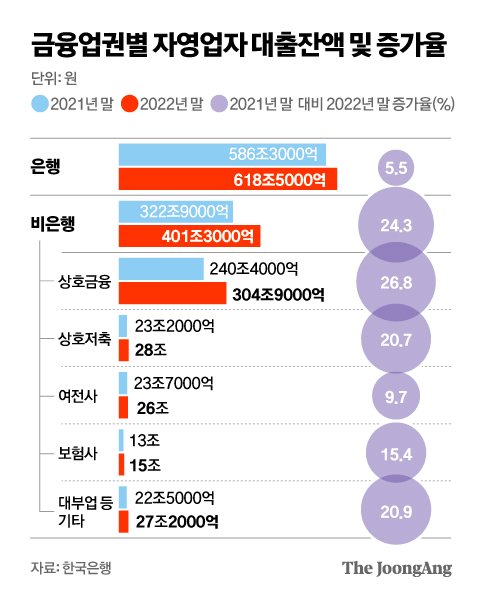

19일 중앙일보가 한국은행 가계부채 데이터베이스를 분석한 결과 지난해 말 자영업자 대출 잔액이 1019조8000억원으로 역대 최대를 기록한 가운데 이들이 비은행에서 대출받은 비중은 39.3%(401조3000억원)였다. 2020년 말 33.5%, 2021년 말 35.5%에서 점차 확대되는 추세다.

자영업자의 비은행 대출 잔액은 지난해 말 기준으로 1년 새 24.3% 늘었다. 같은 기간 은행대출 증가율(5.5%)의 4배 이상이다. 특히 농협ㆍ수협ㆍ신협ㆍ새마을금고 등 상호금융이 304조9000억원으로 1년 전에 비해 26.8% 증가했고, 이어 상호저축은행 20.7%(28조원), 보험사 15.4%(15조원), 여신전문금융사 9.7%(26조원) 순이었다. 대부업이 포함된 기타 대출 잔액은 27조2000억원으로 1년 새 20.9% 증가했다.

연체율도 점차 오르고 있다. 국내은행 개인사업자대출 연체율은 지난해 6월 말 0.16%, 9월 말 0.19%에서 연말에는 0.26%까지 올랐다. 그간 ‘산소호흡기’ 역할을 해온 정부의 각종 지원이 중단되면 연체율은 더 급격히 늘 수 있다.

그래픽=김영희 02@joongang.co.kr

정부와 금융권은 지난해 9월 말 종료 예정이던 중소기업ㆍ소상공인에 대한 대출 원리금 상환유예 조치를 최대 1년, 만기 연장은 최대 3년 미뤄주는 ‘연착륙 방안’을 시행 중이다. 대거 폐업할 경우 더 큰 경제 위기로 이어질 수 있다는 판단에서다. 금융당국에 따르면 지난해 6월 말 해당 대출 잔액은 141조원(57만명)에 이른다.

하지만 2020년 4월 첫 금융지원 이후 다섯 차례나 조치를 연장하면서 대출 부실 위험을 더 키웠다는 지적도 나온다. 한 시중은행 관계자는 “대출자의 상환 능력 알 수 있는 대표적인 지표가 성실한 이자 납부 여부인데, 계속 상환을 유예해주면 제대로 심사할 수가 없다”며 “금융지원이 중단된 이후 ‘깜깜이’였던 부실 대출이 한 번에 터질 수도 있다”고 말했다. 한은은 올해 말 부실위험 대출 규모가 40조원 이상일 것으로 추산하고 있다.

한편 소상공인업계는 올해도 고금리 기조가 유지되는 데다 정부의 가스ㆍ전기요금 추가 인상, 최저임금 인상 논의까지 이어지고 있어 “살길이 막막하다”며 울상을 짓고 있다. 소상공인연합회 관계자는 “코로나 이후 소상공인 영업이익이 43.1% 감소했지만 경기 부진에 소비 심리가 위축돼 회복이 더디다”며 “사업자대출은 폐업하면 한 번에 상환해야 할 수 있기 때문에 장사를 접기도 쉽지 않은데 가스ㆍ전기요금ㆍ최저임금까지 인상하면 정말 버티기 힘들다”고 말했다.

전문가들 사이에선 상환 유예와 같은 ‘긴급 수혈’보다 ‘차주 옥석 가리기’가 우선돼야 한다는 목소리가 나온다. 성태윤 연세대 경제학부 교수는 “상환 능력이 있는 정상차주(대출자)에 대해선 만기 연장이나 상환 유예 등을 중단하고 그렇지 않은 취약차주에게 현금성 재정 지원을 늘려서 자영업자들이 단계적으로 안정을 찾도록 해야 한다”고 말했다.

![[오늘의 운세] 4월 29일](https://pds.joongang.co.kr/news/component/htmlphoto_mmdata/202404/29/9866f29c-fc4e-4fd9-ad4a-3d0a95d53514.jpg.thumb.jpg/_ir_432x244_/aa.jpg)

!["열흘 교육 받으면 삼성 취업" 반도체로 美농촌 천지개벽 [美 칩스법 2년]](https://pds.joongang.co.kr/news/component/htmlphoto_mmdata/202404/29/3bd4b800-4daa-4614-b487-52d3532037d3.jpg.thumb.jpg/_ir_432x244_/aa.jpg)