지난해 종료된 한·미 통화스와프 부활에 대한 목소리가 나오고 있다. 미국의 고강도 긴축 여파로 한미 금리 역전 가능성에 대한 우려와 원화 가치 약세가 이어지면서다. 정치권 등을 중심으로 오는 21일 한미정상회담에서 상시 통화스와프 개설을 의제로 다뤄야 한다는 주장까지 등장했지만, 실현 가능성 등을 따져 신중하게 접근해야 한다는 시각도 있다.

통화스와프는 특정한 날짜나 기간(만기)을 정해 기간 내에 미리 약속한 환율에 따라 서로 다른 통화를 교환하는 외환 거래를 뜻한다. 원래는 금융시장의 파생상품 중 하나였다. 이후 중앙은행 간 통화스와프를 통해 자국 필요할 때 자국 통화를 상대방 중앙은행에 맡기고 그에 상응하는 외화를 빌려와 쓸 수 있게 됐다. ‘외화 마이너스 통장’인 셈이다.

그래픽=김영옥 기자 yesok@joongang.co.kr

중앙은행 간 통화스와프가 등장한 건 2001년 9·11 테러 때다. 금융시장의 일시적인 유동성 경색을 막기 위해 미 연방준비제도(Fed)가 영국·캐나다·유럽중앙은행(ECB)과 900억 달러 규모의 통화스와프 협정을 맺었다. 기간은 30일로 짧았다.

세계금융위기(2007~2008년) 당시 Fed는 ECB·스위스·한국(300억 달러) 등 14개국 중앙은행과 양자 간 통화스와프 협정을 맺었다. 체결액만 5800억 달러에 달했다. 코로나19 확산세가 거세던 2020년 미국은 한국을 포함한 9개국과 한시적 통화스와프를 체결했다.

외환 부족 사태가 발생했을 때 기본 안전판은 외환보유액이다. 한은에 따르면 지난 4월 기준 외환보유액은 4493억 달러(약 571조원)다. 달러 강세로 달러로 표시한 다른 통화 가치가 떨어지며 전달보다 85억1000만 달러(약 11조원) 줄었다.

그래픽=김영옥 기자 yesok@joongang.co.kr

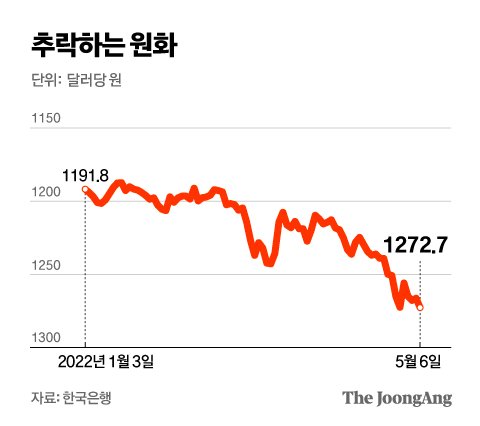

통화스와프는 통화 당국 입장에는 보험 성격이 강하다. 외화가 부족할 때 꺼내 쓸 수 있는 만큼, 외환보유액 감소를 막을 수 있다. 최근 한미 통화스와프에 대한 이야기가 고개를 드는 것도 이 연장선에서다. 원화 값은 약세를 면치 못하고 있다. 지난 6일 서울 외환시장에서 원화값은 전 거래일보다 6.4원 하락한 달러당 1272.7원에 거래를 마쳤다(환율 상승). 지난달 28일(1272.5원) 기록한 연저점을 다시 깼다. 세계금융위기 수준으로 떨어졌다.

성일종 국민의힘 정책위 의장은 이날 국회 원내대책회의에서 “외환·금융시장의 불안정성을 제거하는 것이 중요하다”며 “이를 위해 한미 간 통화스와프 체결이 반드시 이뤄져야 한다”고 말했다.

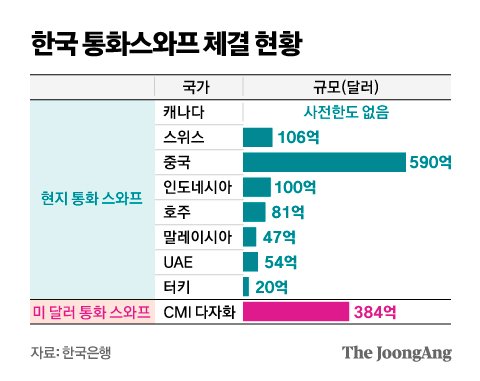

전문가도 “체결만 되면 쌍수를 들고 환영할 일”이라고 입을 모은다. 문제는 현실화 가능성이다. 한국은 현재 캐나다와 스위스, 중국 등과 통화스와프를 맺고 있다. 기축통화국과 맺은 통화스와프는 없다. 반면 미국과 상설 통화스와프를 맺은 나라는 유럽연합(EU)·일본·영국·스위스·캐나다 5개국뿐이다.

정부도 신중한 입장이다. 기획재정부 고위 관계자는 “새 정부가 출범하면 (한미 통화스와프를) 여러 대응책 중 하나로 검토는 하겠지만, 현재까지 구체적으로 진행된 것은 전혀 없다”며 “되면 좋지만, 이뤄지지 않는다고 한국 경제가 문제 될 상황은 아니다”라고 말했다.

Fed 이코노미스트 출신인 김진일 고려대(경제학) 교수는 “통화스와프는 자주 쓸 수 없는 카드인 만큼, 지금 그 카드를 뽑아야 할 때인지 전략적인 판단이 필요하다”며 “통화스와프를 맺었는데 환율 변동성 등이 이어져 시장 참여자 사이에 신뢰가 깨지면 감당하기 어려운 문제가 될 수도 있다”고 말했다.