신용점수가 낮은 중저신용자 대출이 인터넷 전문 은행으로만 쏠리고 있다. 금리 인상 여파에 대형 은행은 연체 위험이 높은 이들에 대한 대출을 줄이고 있지만, 정작 인터넷 은행은 중저신용자 대출 공급 의무에 대출액을 늘리고 있어서다. 인터넷 은행은 대형 은행보다 자본력이 약해, 향후 건전성에 문제가 생길 수 있다는 우려도 나온다.

인뱅 10배 늘릴 때, 4대 은행은 줄여

그래픽=차준홍 기자 cha.junhong@joongang.co.kr

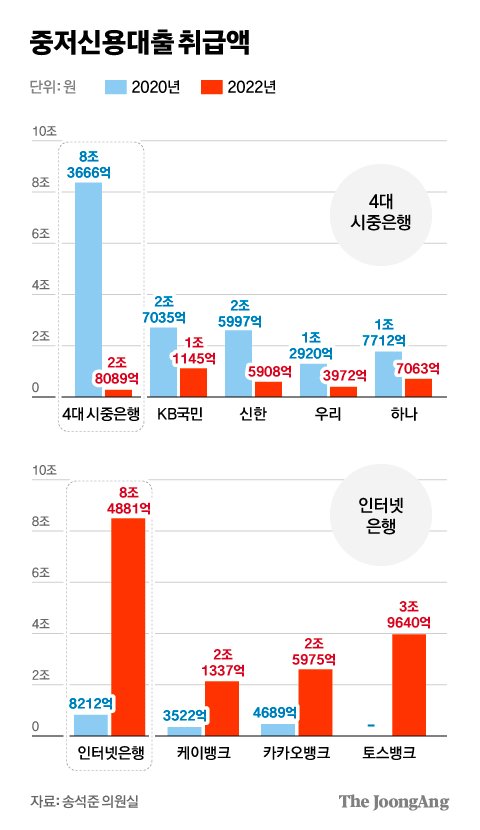

16일 송석준 국민의힘 의원실이 금융감독원에게 받은 자료에 따르면 4대 시중 은행(KB국민·신한·하나·우리)의 지난해 중저신용자(신용점수 하위 50%) 신규 신용대출액은 2조8089억원으로 2020년(8조3666억원)에 비해 66.4% 줄었다. 반면 같은 기간 인터넷 은행 3사의 중저신용자 신규 신용대출액은 8212억원→8조4881억원으로 10배가량 급증했다. 인터넷 은행의 중저신용자 신규 대출액이 4대 시중 은행을 넘어선 것은 지난해가 처음이다.

전체 가계신용대출에서 중저신용자 대출이 차지하는 비율도 4대 은행은 급격히 줄었다. 2020년 6월 기준 4대 은행의 중저신용자 대출 비율은 25.2%였지만 지난해 12월에는 16.9%로 급감했다. 다른 가계대출에 비해 특히 신용도가 낮은 차주에게 돈을 덜 빌려줬다는 의미다. 반면에 같은 기간 인터넷 은행의 중저신용자 대출 비율은 17.4→30.4%로 늘었다. 특히 인터넷 은행 3사 중에서 토스뱅크의 중저신용자 대출 비율이 가장 높았는데, 지난해 말 기준 41.5%에 달했다.

대형 은행 중저신용자 기피 뚜렷

그래픽=차준홍 기자 cha.junhong@joongang.co.kr

설립 취지로 중저신용자 대출 확대를 내걸었던 인터넷 은행이 관련 대출 규모를 늘린 것은 놀랍지 않다. 다만, 인터넷 은행이 늘린 중저신용자 대출 만큼 4대 은행이 관련 대출을 줄인 점은 문제다. 인터넷 은행의 등장으로 전체 중저신용자 대출 문턱이 낮아졌다기 보다, 대형 은행에서 인터넷 은행으로 대출 쏠림만 커졌기 때문이다.

대출 규모나 비율뿐 아니라 내용상으로 봐도 대형 은행의 중저신용자 대출 기피 현상은 뚜렷하다. 4대 은행의 중저신용자 주요 대출 상품의 취급 대상은 경찰이나 공무원·교직원·우량협력기업 및 은행이 선정한 업체에 집중됐다. 이들은 상대적으로 직업 안정도가 높아 신용도가 낮더라도 연체 가능성이 크지 않다.

대형 은행에 막히자 인뱅으로 쏠려

대형은행이 중저신용자 대출을 줄이는 가장 큰 이유는 건전성 때문이다. 지난해부터 시작한 급격한 금리 인상에 연체 가능성이 높아지자, 대형 은행은 신용도가 낮은 이들의 대출부터 줄였다. 금융당국의 건전성 감독 및 규제가 강화된 것도 이들의 대출 규모를 줄이는데 영향을 끼쳤다.

반대로 인터넷 은행은 금융당국의 가이드에 따라 중저신용자 대출 비중을 늘렸다. 설립 초창기 인터넷 은행들은 중저신용자 대출 공급이 적다는 비판을 받았다. 이 때문에 금융당국은 올해까지 인터넷 은행의 중저신용자 대출 비율을 30% 이상으로 높이겠다는 목표를 설정했다. 이 영향에 대형 은행에서 막힌 중저신용자가 인터넷 은행으로 쏠리는 풍선효과가 발생했다.

중저신용자 쏠림 건전성 문제 야기할 수도

향후 건전성 문제를 야기할 수 있다는 우려가 나온다. 실제 지난해 말 인터넷 은행 3사의 연체율 평균은 0.69%로 4대 은행의 연체율(0.21%)보다 3배 이상 높다. 이들 은행은 시중 은행과 달리 창구 없이 비대면으로 대출이 이뤄진 데다, 고금리 시기 높은 수준의 연체율을 경험한 적이 없다. 특히 특정 신용도의 대출 쏠림이 커질 경우 건전성 관리가 더 어렵다는 지적이 나온다.

성태윤 연세대 경제학과 교수는 “2년 새 신용도가 낮은 차주의 대출이 10배가량 늘었다는 것은 리스크 관리에 부정적”이라면서 “대형 은행이 고금리 시기 예대마진 등으로 큰 이득을 본 만큼, 중저신용자에 대한 포용적 금융도 강화할 필요가 있다”고 말했다.