![절세상품인 IRP를 가입할 때는 중간에 자금 인출이 어렵다는 점을 알고 가입해야 한다. 자칫 돌려받은 세금보다 더 많은 금액을 토해낼 수 있어서다. [사진 flickr]](https://pds.joongang.co.kr/news/component/htmlphoto_mmdata/202112/07/8553c792-b570-4ea7-b63f-675a43bf0a8a.jpg)

절세상품인 IRP를 가입할 때는 중간에 자금 인출이 어렵다는 점을 알고 가입해야 한다. 자칫 돌려받은 세금보다 더 많은 금액을 토해낼 수 있어서다. [사진 flickr]

‘13월의 월급’이라 불리는 연말정산 시기가 다가오면서 개인형퇴직연금(IRP)에 대한 금융소비자의 관심이 커지고 있다. 절세 상품인 IRP는 연간 700만원(연금저축 포함)까지 세액공제(13.2~16.5%) 혜택을 받을 수 있어서다.

하지만 상당수 소비자는 IRP가 법에서 정한 사유가 아니면 중도 인출이 어렵고, 계좌관리 수수료가 연평균 0.3~0.4%가 부과된다는 점을 모르는 경우가 많다. 23일 금융감독원이 IRP 가입 시 확인해야 할 유의사항을 ‘금융꿀팁’으로 소개하는 이유다

IRP는 근로자가 이직에 따른 퇴직금이나 여유자금을 넣어 운용하다가 55세 이후 연금으로 받는 퇴직연금계좌다. 세액 공제는 기본이고 노후 준비를 할 수 있다. IRP 계좌에 연간 700만원(연금저축 포함)을 채운다면 연봉 5500만원 이하 근로자는 연말정산 때 최대 115만5000원(세액공제 16.5%)을 돌려받을 수 있다. 급여가 5500만원을 초과하면 92만4000원(13.2%)을 받는다.

다만 IRP는 법에서 정한 사유가 아니면 납입 중간에 자금 일부를 뺄 수 없다. 사회적 재난을 비롯해 6개월 이상의 요양, 개인회생·파산, 무주택자의 주택구입·전세보증금 등이 법으로 인정하는 중도 인출 조건이다. 이 경우를 제외하면 연금 납입 중 일부 금액을 찾으려면 계좌를 해지하는 방법밖에 없다.

문제는 IRP를 중도해지하면 그동안 세액공제를 받았던 적립금은 물론 운용수익에 대해 16.5%의 기타소득세를 물어야 한다는 점이다. 연간 소득이 5500만원을 초과해 13.2%의 세액공제를 받은 근로자의 경우 중도해지로 토해내는 세금이 세액공제보다 더 클 수 있다.

중도해지 시 퇴직소득세 부과

그뿐이 아니다. 이직에 따른 중간 퇴직금을 IRP에 넣어두면 퇴직소득세 과세이연 혜택을 받을 수 있다. 연금으로 받을 경우 원래 냈어야 할 퇴직소득세의 30~40%를 깎아주는데, 중도 해지하면 퇴직소득세도 곧바로 납부해야 한다. 한마디로 '배(세액공제)'보다 '배꼽(중도해지 세금)'이 더 클 수 있다.

중도해지에 따른 불이익을 최소화하기 위해 금감원은 ‘퇴직금’과 ‘개인 여유자금(근로자 부담금)’을 별도의 IRP 계좌로 나눠서 관리하는 방법을 꼽았다. 계좌를 쪼개면 목돈이 급하게 필요하더라도 계좌 한 개만 해지하고, 나머지는 연금자산으로 유지할 수 있어서다.

IRP에 가입할 때는 계좌관리 수수료도 꼼꼼하게 따져야 한다. IRP 계좌는 근로자가 퇴직한 뒤 연금 수령이 끝날 때까지 유지해야 한다. 그런 만큼 장기간 부과되는 수수료는 수익률에 영향을 줄 수 있다. 현재 대부분의 금융사는 퇴직금과 근로자 부담금 등 납입금의 성격, 가입경로 등에 따라 연평균 0.3~0.4% 수수료율을 부과하고 있다.

수수료 안 받는 상품이 유리

수수료가 가장 낮은 금융사 상품에 가입하는 게 현명하다. 금감원에 따르면 지난달 말 기준 삼성·미래에셋·NH투자·한국투자증권 등 13개 증권사와 3개 은행(우리·부산·대구은행)은 온라인 가입자에 한해 수수료를 받지 않고 있다.

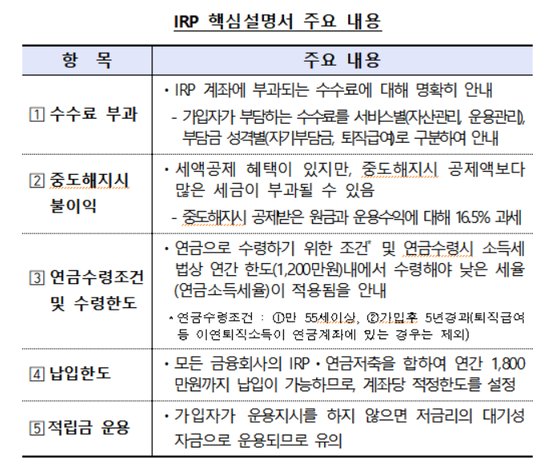

금감원 관계자는 “IRP 가입 시 금융사가 나눠주는 핵심설명서를 챙겨보고, 중도해지에 따른 불이익은 없는지를 확인한 뒤 가입해야 한다”고 조언했다.

IRP 핵심설명서. 금융감독원