현대제철은 10일 회사채 발행을 앞둔 사전청약(수요예측)서 1조8050억원의 매수 주문을 받았다. 당초 발행 예정금액(2000억원)보다 9배의 자금이 몰렸다.

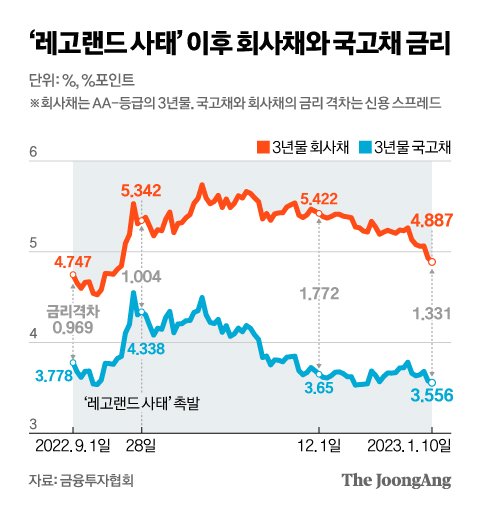

그래픽=신재민 기자 shin.jaemin@joongang.co.kr

이뿐이 아니다. 신용등급 AA+인 포스코의 지난 6일 회사채 수요예측에는 2012년 국내 회사채 발행 수요예측 제도 도입 이후 가장 많은 자금이 몰렸다. 기관투자자들이 3조9700억 원어치 매수 주문을 냈다. 쏟아지는 주문 물량에 포스코는 발행 규모(7000억원)를 당초 목표(3500억원)보다 2배 늘렸다. 포스코 관계자는 “(이번 채권 발행은) 유동성 축소에 대비한 선제적 자금조달로, (확보한) 자금 일부는 채무상환에 쓸 예정”이라고 말했다.

연초부터 18조원 상당의 뭉칫돈이 몰리며 회사채 시장이 달아오르고 있다. 지난해 9월 말 ‘레고랜드 사태’ 여파로 시장의 돈줄이 마르며 LG유플러스, 한화솔루션 등 우량기업의 회사채가 줄줄이 미매각되는 등 홍역을 치렀던 두 달 전과는 확연히 다른 모습이다.

금융투자업계에 따르면 연초 이후 10일까지 포스코와 LG유플러스 등 기업 10곳이 1조6700억원 회사채 발행을 앞두고 수요예측을 진행한 결과 총 17조9550억원 매수 주문이 들어왔다. 김은기 삼성증권 수석연구위원은 “이달 수요예측은 물론 발행 규모도 지난해 1월 실적(8조7709억원)을 넘어설 것”이라고 예상했다.

그래픽=신재민 기자 shin.jaemin@joongang.co.kr

회사채 시장이 다시 들썩이는 건 투자 심리가 살아난 영향이다. 지난해 10월부터 20조원 규모의 채권시장 안정펀드(채안펀드)가 가동되는 등 정부의 유동성 지원이 한몫했다. 시장에선 채안펀드가 있다는 점만으로 ‘심리적 안전판’ 역할을 하고 있다고 해석했다.

회사채 투자위험의 척도인 국고채와 회사채 간 금리 차이(신용 스프레드)도 눈에 띄게 줄고 있다. 금융투자협회에 따르면 10일 기준 3년 만기 국고채 금리와 3년 만기 회사채 금리 격차는 1.331%포인트를 나타냈다. 레고랜드 사태 이후 1.772%포인트까지 벌어진 지난해 12월 초와 비교하면 0.441%포인트 낮아졌다.

기업(발행사) 발행 수요와 큰손들(기관투자자)의 투자 수요가 맞아떨어진 것도 연초부터 회사채 시장에 큰 장이 열린 이유다. 기업은 유동성 확보를 위해 앞다퉈 회사채 발행을 앞당기고 있다. 연초 효과와 맞물리면서 수급상황도 개선됐다. 일반적으로 1월은 기관투자자들이 새로 짠 포트폴리오에 맞춰 지갑을 여는 시기다.

문제는 채권시장의 온기가 AA급 이상 우량채에만 머물 수 있다는 점이다. 신용도가 높은 대기업은 숨통이 트일 수 있지만, 상대적으로 신용도가 낮은 중견기업은 자금조달에 어려움을 겪을 수 있다는 얘기다.

박태근 신한증권 투자자문부 전문위원은 “올해 AA급 우량 회사채 위주로 투자 열기가 이어지면서 양극화가 심화할 수 있다”고 전망했다. 김은기 연구위원도 “이달 회사채 발행은 AA등급 이상의 우량채가 99%를 차지할 것”이라며 “경기 둔화에 따른 실적 부진 등으로 A등급으로 온기가 파급되는데 상당 기간이 소요될 수 있다”고 분석했다.

주택시장 침체로 건설사 신용도가 하락 압박을 받고 있다는 점도 변수다. 이성원 나이스신용평가 IS실장은 “고금리와 집값 급락으로 위축된 부동산 경기에 건설사는 물론 부동산 프로젝트파이낸싱(PF) 관련 기업은 여전히 채권 발행을 통한 자금 조달에 어려움을 겪을 수 있다”고 말했다.

![건강도 상속도 챙겨준다…‘보증금 3000만원’ 실버타운 가보니 [고령화 투자대응④]](https://pds.joongang.co.kr/news/component/htmlphoto_mmdata/202404/18/e7b3f20b-7814-49a9-8dca-d6f7cfb4c4c8.jpg.thumb.jpg/_ir_432x244_/aa.jpg)