서울 시내의 한 시중은행 대출창구

금융당국이 은행권의 예금금리 인상에 제동을 걸고 나섰다. 자금 확보를 위한 수신금리 인상을 자제해달라는 주문이다. 자금시장의 '돈맥경화' 현상이 심화하는 상황에서 은행권으로의 자금 쏠림이 이어지고 있어서다. 게다가 예금금리 인상은 대출금리 상승으로 이어져 가계와 기업의 부담이 커질 수밖에 없다. 이런 상황 속 은행의 '이자 장사'에 대한 비판도 이어지고 있다.

중앙은행의 긴축 기조 속 기준금리 인상에 수신 경쟁 등으로 최근 시중은행의 정기예금 금리는 연 5%대까지 올랐다. 세계금융위기 당시인 2008년 이후 14년 만에 가장 높다. 은행의 예금금리가 높아지며 자금은 은행으로 몰려들고 있다. 이른바 '역(逆) 머니무브'다. 한국은행에 따르면 지난달 은행권 정기예금에만 56조2000억원이 몰렸다.

이처럼 은행권이 시중의 유동성을 빨아들이는 블랙홀이 되면서 보험과 저축은행 등의 유동성은 급격하게 줄고 있다. 일부 저축은행은 연 7%대의 정기예금 상품까지 내놨다.

그래픽=김경진 기자 capkim@joongang.co.kr

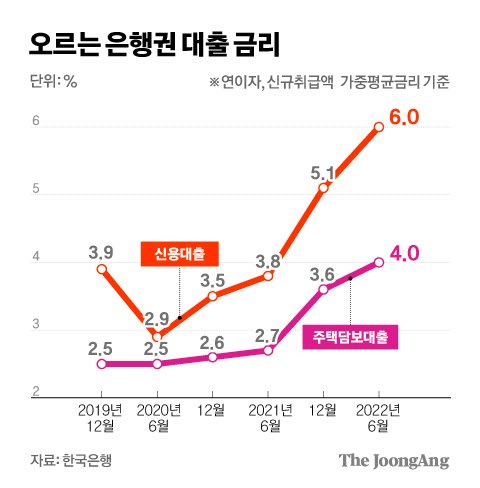

예금금리를 올리면 대출금리는 따라 오를 수밖에 없다. 은행권 변동금리형 주택담보대출의 기준이 되는 코픽스(COFIX·자금조달비용지수)는 8개 은행이 조달한 자금의 가중평균금리다. 이 중 저축성 수신상품이 차지하는 비중이 80%를 넘는다. 예·적금 금리가 오르면 시차를 두고 코픽스 금리가 오르게 된다. '예·적금 금리 상승→코픽스 금리 상승→주담대 금리 상승'으로 이어진다.

이미 코픽스는 급등하고 있다. 지난 15일 은행연합회가 공시한 10월 신규 취급액 기준 코픽스는 3.98%로 공시 시작 이후 역대 최고치를 기록했다. 전달보다 0.58%포인트 뛰며 월간 기준으로 가장 큰 상승 폭을 기록했다.

코픽스의 급등에 5대 시중은행의 주담대 변동금리(16일 기준)는 연 5.26~7.17% 수준까지 올랐다. 전세자금대출은 연 5.20~7.33% 신용대출은 연 6.12~7.46%로 뛰었다.

금융당국 관계자는 “맡은 돈에 대한 이자를 내주는 예금금리를 올리면 빌려준 돈에 대해 받는 이자인 대출금리를 같이 올리게 되는 경향이 있다”며 “강제할 수는 없지만 금리 경쟁을 자제해줄 것을 은행권에 당부하고 있다”고 말했다.

이런 상황 속 은행의 '이자 장사'에 대한 논란도 커지고 있다. 20일 국회 정무위원회 소속인 김성주 더불어민주당 의원실에 따르면 지난해 5대 금융 지주(KB국민·신한·하나·우리·NH농협)의 이자수익은 44조9000억원이다. 5년 전인 2017년(28조4000억원)보다 58% 늘었다. 지난 5년간 이자 수익을 더하면 총 182조1000억원에 이른다.

이자 수익에 대한 논란이 빚어지는 건 5대 금융지주가 벌어들인 수익 대부분이 이자에서 나온 데 있다. 지난해 금융지주의 총이익(이자+비이자 수익)에서 이자 수익의 비중은 82.5%다. 올해 은행권의 이자 수익은 더 늘어날 전망이다.

금융감독원에 따르면 올해 들어 3분기까지 국내 은행의 이자 수익은 40조6000억원으로, 지난해 같은 기간보다 6조9000억원 늘었다. 역대 최대 수준이다. 올해 들어 금리가 크게 오른 영향이다. 한국의 기준금리는 연 3.0%로, 올해 들어서만 2.0%포인트 올랐다.

익명을 요구한 금융업계 관계자는 “이자가 기준금리 등의 변동에 좌우되는 성향이 큰 만큼, 은행이 가만히 앉아서 수익을 낸다는 인식이 강하다"며 "최근의 고금리 상황이 이런 인식을 더 부추기고 있다"고 말했다.

김 의원은 “경기 여부에 상관없이 별다른 경쟁을 하지 않고 이자 장사로 안정된 수익을 얻고 배당·성과급 잔치가 이뤄지는 것이 문제"라며 "금융당국의 더 철저한 관리·감독이 필요하다”고 말했다.

![[오늘의 운세] 4월 26일](https://pds.joongang.co.kr/news/component/htmlphoto_mmdata/202404/26/9866f29c-fc4e-4fd9-ad4a-3d0a95d53514.jpg.thumb.jpg/_ir_432x244_/aa.jpg)