[더,오래] 서지명의 연금테크(2)

은퇴와 노후는 더이상 5060세대만을 위한 용어는 아니다. 이른 나이에 경제적 독립을 이뤄 조기은퇴를 꿈꾸는 이른바 ‘파이어족(Financial Independence, Retire Early)’은 많은 직장인의 꿈이자 목표로 자리 잡고 있다. 이를 위해서는 노동 소득을 최대치로 끌어올리는 것도 중요하지만 자산을 어떻게 굴리느냐가 관건이다. 주식, 부동산뿐만 아니라 연금도 마찬가지. 그저 쌓아두기만 할 것이 아니라 적극적으로 굴려야 한다. 연금을 잘 굴리는 방법, 이를 위해 알아둬야 할 것에 대해 알아본다. 〈편집자〉

연금저축과 개인형퇴직연금(IRP)은 일종의 개인 노후준비용 기본 세트다. 흔히 이야기하는 노후에 필요한 3층연금의 2층(퇴직연금)과 3층(개인연금)을 담당하고 있다. 성격과 장단점 등 90% 정도는 같다고 볼 수 있지만 잘 따져보면 태생에서부터 차이가 있다. 연금저축은 자본시장법으로 만든 금융상품이라면, IRP는 근로자퇴직급여보장법에서 보장받는 퇴직금의 한 종류다. 관할하는 기관이 다르다는 의미다.

연금저축은 대한민국 국민이라면 남녀노소 불문하고 가입할 수 있다. 신생아도, 학생도, 주부도 가입할 수 있다. 반면 IRP는 소득이 있어야 한다. 직장인, 자영업자, 공무원, 군인, 교직원 등이다. 과거에는 IRP에 가입할 수 있는 조건이 더 까다로웠지만, 가입제한 조치가 점차 완화되는 추세이긴 하다. 연금저축은 부모가 자녀를 위해 미리 개설해둘 수 있지만, IRP는 소득이 있는 개인이 자신의 노후준비를 위해서만 가입할 수 있다. 오로지 나의 노후준비 용도로만 사용하라는 의미로 해석해도 되겠다.

![IRP를 연금으로 받지 않고 일시금으로 받으면 기타소득세 16.5%를 물린다. 그렇기 때문에 연금계좌를 만들 때 인출 시기와 목적자금별로 쪼개서 관리하는 것이 좋다. [사진 pixabay]](https://pds.joongang.co.kr/news/component/htmlphoto_mmdata/202104/22/1d084e7a-3717-475c-8cf6-dd2e7ccce1b8.jpg)

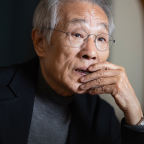

IRP를 연금으로 받지 않고 일시금으로 받으면 기타소득세 16.5%를 물린다. 그렇기 때문에 연금계좌를 만들 때 인출 시기와 목적자금별로 쪼개서 관리하는 것이 좋다. [사진 pixabay]

연금저축은 필요하면 일부 금액만 중도인출할 수 있지만, IRP는 일부 인출 또는 중도 인출이 불가능하다. IRP는 법에서 정한 특별한 상황에서만 인출이 가능한데 인출하려면 계좌를 해지해야만 한다. IRP를 연금으로 받지 않고 일시금으로 받으면 기타소득세 16.5%를 물린다. 그렇기 때문에 연금계좌를 만들 때 인출 시기와 목적자금별로 쪼개서 관리하는 것이 좋다.

또 매수할 수 있는 상품군이 다르다. 연금저축 계좌에서는 연금펀드, ETF(상장지수펀드)에 투자할 수 있다. IRP는 계좌 내에서는 매수할 수 있는 상품군이 훨씬 다양하다. 먼저 원금 보장이 되는 상품으로 은행 예금, 저축은행 예금, 증권사 ELB(주가연계파생결합사채), 원금 일부 보장되는 ELS(주가연계증권), MMDA(수시입출식예금) 등이 있다. 원금 보장이 안 되는 상품으로는 연금펀드, ETF 등이 있다. 일부 증권사에서는 리츠에도 투자할 수 있다. 다만 IRP 계좌에서는 주식형 자산을 70%까지만 담을 수 있다. 연금저축은 위험자산 투자 제한이 없다. 요약하면 연금저축보다 IRP가 상품 선택의 폭은 넓지만, IRP는 주식형 자산을 70%까지만 담을 수 있다.

연금저축은 상품수수료만 있는데 IRP는 퇴직연금 수수료가 붙는다. 운용관리 수수료와 자산관리 수수료가 있는데 합쳐 0.5% 내외다. 일부 대형 증권사에서는 적립금에서 수익이 나지 않으면 수수료를 받지 않고 있으니 이는 참고하는 게 좋겠다.

서지명 기자 seo.jimyeong@joongang.co.kr

![애나 키우라는 시모…"나쁜 며느리 돼라" 정신과 의사가 깨달은 것 [마흔공부⑤]](https://pds.joongang.co.kr/news/component/htmlphoto_mmdata/202404/20/66ac3767-cd4b-4fdf-a568-90fd486a334f.jpg.thumb.jpg/_ir_432x244_/aa.jpg)