“중요한 공헌.”

『빚으로 지은 집』 공동 저자 아티프 미안 교수

래리 서머스 전 미국 재무장관이 최근 파이낸셜타임스(FT) 서평에서 쓴 표현이다. 서머스는 경제학자로서, 경제정책가로서 자신감을 넘어 오만하다는 말까지 듣는 인물이다. 이런 그가 서평을 썼다는 점도 놀라운데, “그들의 연구 결과가 금융위기를 더 잘 이해할 수 있도록 한 중요한 공헌”이라고 상찬까지 했다.

누구일까. 바로 아티프 미안(사진) 프린스턴대 교수와 아미르 수피 시카고대 교수다. 최근 국내에 번역 소개된 『빚으로 지은 집(House of Debt)』(작은 사진)의 지은이들이다. 그들은 국제통화기금(IMF)이 뽑은 ‘차세대 경제학자들’에 선정되기도 했다. 두 사람의 화두는 가계부채였다. 한국 경제의 최대 리스크다. 스위스 출장 중인 미안 교수에게 전화를 걸어 인터뷰한 이유다.

-많은 연구자가 빚이 경제 전반에 어떤 충격을 주는지는 많이 밝혀내지 않았는가. 대공황 시기의 어빙 피셔부터 말이다.

“맞다. 피셔의 부채 디플레이션(Debt Deflation)에서 많은 영감을 얻었다.”

피셔의 부채 디플레이션은 빚을 갚기 위해 집이나 주식 등을 싼값에 처분하고 소비를 줄이는 바람에 경제 전체가 디플레이션에 빠진다는 이론이다. 이는 일본 출신 리처드 쿠 노무라연구소 수석연구원의 대차대조표 불황(Balance Sheet Recession)으로 이어졌다. 가계와 기업이 지나친 부채로 인해 소비나 지출을 줄이는 바람에 경제가 장기 불황에 허덕인다는 얘기다.

-이론적으로 피셔 등의 이론과 다른 점이 무엇인가.

“한마디로 우리는 집값이 추락하거나 주가가 뚝 떨어졌을 때 채무자와 채권자의 행태가 너무나 다르다는 점에 주목했다. 지금까지 연구자들은 집값 추락이 낳은 손실이 누구에게 어떻게 돌아가는지 주목하지 않았다.”

-지금은 집을 법적으로 소유한 채무자가 다 떠안고 있다.

“바로 그 점이 문제라고 우리는 생각한다. 예를 들어 주택 가격이 10% 떨어졌을 때 은행 등 채권 금융회사들은 아무런 부담을 지지 않는다. 그러다 보니 집값 하락의 충격이 고스란히 경제 전체로 확산한다.”

-채권 금융회사들이 나눠 져도 경제에 충격을 주지 않을까.

“채무자인 가계는 채권 금융회사보다 자금력이 약하다. 가계가 집값 하락 부담을 다 떠안으면 소비 위축과 경제 성장률 하락으로 이어지기 십상이다. 반면 채권 금융회사는 가계보다 집값 하락을 잘 견딘다.”

-집값 하락의 충격을 채무자와 채권자가 나눠 감당한다? 시장경제 원리와 어긋난 주장으로 들린다.

“반(反)시장적이지 않다. 오히려 시장 친화적인 대책이다. 주요 국가의 주택금융 시장 자체가 시장 원리에서 벗어나 있다.”

-무슨 말인가.

“정부가 주택금융 시장에 깊숙이 개입하고 있다. 주택담보대출 원리금 상환액에 대해선 세금을 깎아주고 있다. 정부 개입으로 조성된 시장인 셈이다.”

미안과 수피 교수는 채무자-채권자 고통 분담을 ‘책임분담 모기지(SRM)’라고 했다. 두 사람은 기존 경제학자들과는 달리 가계 부채가 일으키는 충격을 분석해 설명하는 데 그치지 않고 해결책을 마련할 수 있는 이론적 토대를 제시했다.

-책임분담 모기지 내용은 무엇인가.

“주택을 담보로 돈을 빌릴 때 은행과 대출 계약을 맺지 않는가. 현재 대출계약서엔 집값 하락 시 손실 분담 조항이 전혀 없다. 우리는 손실 분담제도를 만들 필요가 있다고 생각한다. 계약 당사자 간 합의를 바탕으로 하기 때문에 책임분담 모기지는 반시장적이지 않다.”

-책임을 분담하면 채권 금융회사가 부실해지지 않을까.

“채무자가 채무불이행(디폴트)을 선언할 때보다 은행 손실이 적을 것이다. 돈을 완전히 떼이는 것보다 낫다는 얘기다. 현재 시스템에선 집값 추락은 악순환으로 이어진다. 채무자 디폴트 선언→주택 가압류·경매처분→집값 추가 하락→디폴트 증가로 이어지면서 은행 부실화가 더 심해진다.”

-정부가 은행을 구제하면 문제가 해결되지 않을까.

“기존 이론에 따르면 은행을 구제하는 게 경제를 살리는 길이다. 우리는 그렇게 생각하지 않는다. 가계 부채는 금융위기를 일으키지 않아도 경기 침체를 야기할 수 있다.”

-무슨 말인가.

“가계부채가 많다는 얘기는 한 국가의 국민 대부분이 빚쟁이란 얘기다. 주택은 가계부채의 중요한 담보물이면서 많은 사람이 보유하고 있는 보편적 재산이다. 집값이 조금 떨어지더라도 소비 위축과 경기 침체가 일어나기 십상인 이유다. 금융위기가 일어나지 않는데도 말이다. 게다가 수많은 사람이 관련돼 있어 침체가 발생하면 더 깊고 더 고통스럽다.”

-그런 예가 있는가.

“스페인을 봐라. 집값이 추락하자 정부가 은행 파산을 막기 위해 막대한 공적 자금을 투입했다. 금융위기는 일어나지 않았다. 하지만 스페인 경제는 지금도 침체다.”

미안 교수가 한국 가계부채 문제를 어떻게 보는지 궁금했다. 저자들은 주로 미국 사례를 분석했다.

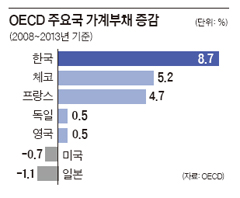

-한국 가계부채가 국내총생산(GDP)의 70%를 넘어섰다.

“미국이나 스페인보다는 낮다. 하지만 가처분소득을 기준으로 보는 게 더 정확하다. 내가 알기엔 경제협력개발기구(OECD) 평균인 133%보다 상당히 높은 것으로 알고 있다.”

-맞다. 2012년 현재 160% 이상이다.

“위험 수준에 들어섰다고 봐야 한다. 집값이 조금만 하락해도 국가 경제가 충격을 받을 수 있다. 정책 담당자들은 저소득층 빚을 예의주시해야 한다.”

-왜 그럴까.

“가계부채 위기는 저소득 부채가 빠르게 늘어날 때 일어나곤 했다. 저소득층은 집값이 조금만 떨어져도 감당하기 어렵다. 디폴트-가압류 악순환이 일어나기 쉽다는 얘기다.”

실제 국내 저소득층의 지난해 부채 증가율은 24% 남짓이었다. 반면 고소득층은 13% 정도였다.

-한국 기업부채 때문에 1997년 금융위기를 겪었다. 가계부채도 그런 심각한 문제를 일으킬까.

“가계부채가 기업 부채보다 훨씬 위험하다. 기업 부채가 부실화하면 정리하기가 어렵지 않다. 채권 금융회사가 부실자산 정리 메커니즘에 따라 빨리 팔아넘기고 여차하면 구제금융을 신청하면 된다. 하지만 가계는 너무나 다양하다. 부실채권 정리가 신속하게 이뤄지기 힘들다. 그 사이에 경제는 망가진다.”

아티프 미안, 아미르 수피 교수

미안 교수는 MIT대에서 수학과 전산학을 공부한 뒤 경제학 박사 학위를 받았다. 수피 교수는 조지타운대(경제학)를 졸업한 뒤 MIT에서 경제학 박사 학위를 받았다.

두 사람은 국제통화기금(IMF)이 선정한 ‘다음 세대를 이끌어 갈 45세 이하 차세대 경제학자 25인’에 뽑혔다.

강남규 기자 dismal@joongang.co.kr

![애나 키우라는 시모…"나쁜 며느리 돼라" 정신과 의사가 깨달은 것 [마흔공부⑤]](https://pds.joongang.co.kr/news/component/htmlphoto_mmdata/202404/20/66ac3767-cd4b-4fdf-a568-90fd486a334f.jpg.thumb.jpg/_ir_432x244_/aa.jpg)